先週の運用実績を解説(2024年 7/16~7/19)

各指標の週間騰落率

日経平均: -2.74 %

TOPIX : -1.17 %

ダウ平均: +0.72 %

S&P 500 : -1.97 %

NASDAQ : -3.65 %

週間市況概況

米国では、週末に起きたトランプ氏暗殺未遂という衝撃的な事件を織り込む形で株式市場はスタート、奇跡的に軽傷で事なきを得たトランプ氏は結果として強い指導者を強く印象付けた一方、バイデン大統領は度重なる言い間違えやコロナ感染などで弱さが目立ち、両者の大統領選当選確率は急激に差が開きました。これにより、バイデン大統領は追い込まれる形となり、トランプ氏の政策で恩恵を受ける企業や業種が急上昇、トランプ・トレードによりNYダウは最高値更新、NASDAQ・S&P500も続伸で始まりました。さらに、パウエル議長がイベントで「(4-6月分の指標でインフレ率2%に向けた持続的な低下への)自信がいくらか深まった」「インフレ率が2%に低下するのを待つ必要はない」との考えを示したことで早期利下げ期待も高まり、NYダウ・NASDAQ・S&P500は3指数揃って最高値更新となりました。しかし、バイデン政権が中国に対する半導体の輸出規制を強化することが伝わると、これまで市場を牽引してきた半導体関連銘柄が大幅下落、トランプ氏の政策の恩恵を受けやすいNYダウは辛うじてプラスとなるも、半導体関連銘柄の寄与度が大きいNASDAQ・S&P500は大幅下落で週末をむかえています。

中国では、経済政策を決定する三中全会が開催されるなか、国家統計局による4-6月期のGDPが発表され、政府目標の+5%には届かない+4.7%となりました。閉会にあたって、国内産業を現代化し、内需拡大や債務・不動産リスクの抑制を図るほか、金融・財政改革も推進する方針を表明しました。

国際通貨基金(IMF)は、2024年の世界経済見通しを発表、成長率+3.2%を維持しました。日本は、+0.7%(前回比-0.2ポイント)と下方修正されましたが、春闘による賃上げにより、年後半から個人消費が好転するとも予想しています。

この様な外部環境のなか、日本ではバイデン政権が打ち出した中国への半導体輸出規制の影響を大きく受け、半導体関連銘柄の寄与度が高い日経平均が大幅下落しました。一方、市場の一極集中化により、これまで出遅れていた中小型株が堅調となるなど、市場に大きな変化が見られました。本格的な転換に繋がるかが注目されます。

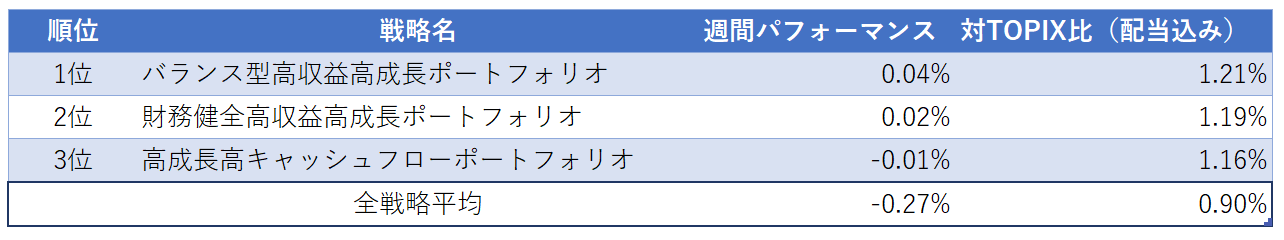

週間パフォーマンスが良かったWealth Wingの戦略は!?

この様な市況環境のなか、Wealth Wing(ウェルスウイング)で最も週間の成績が良かった戦略は、

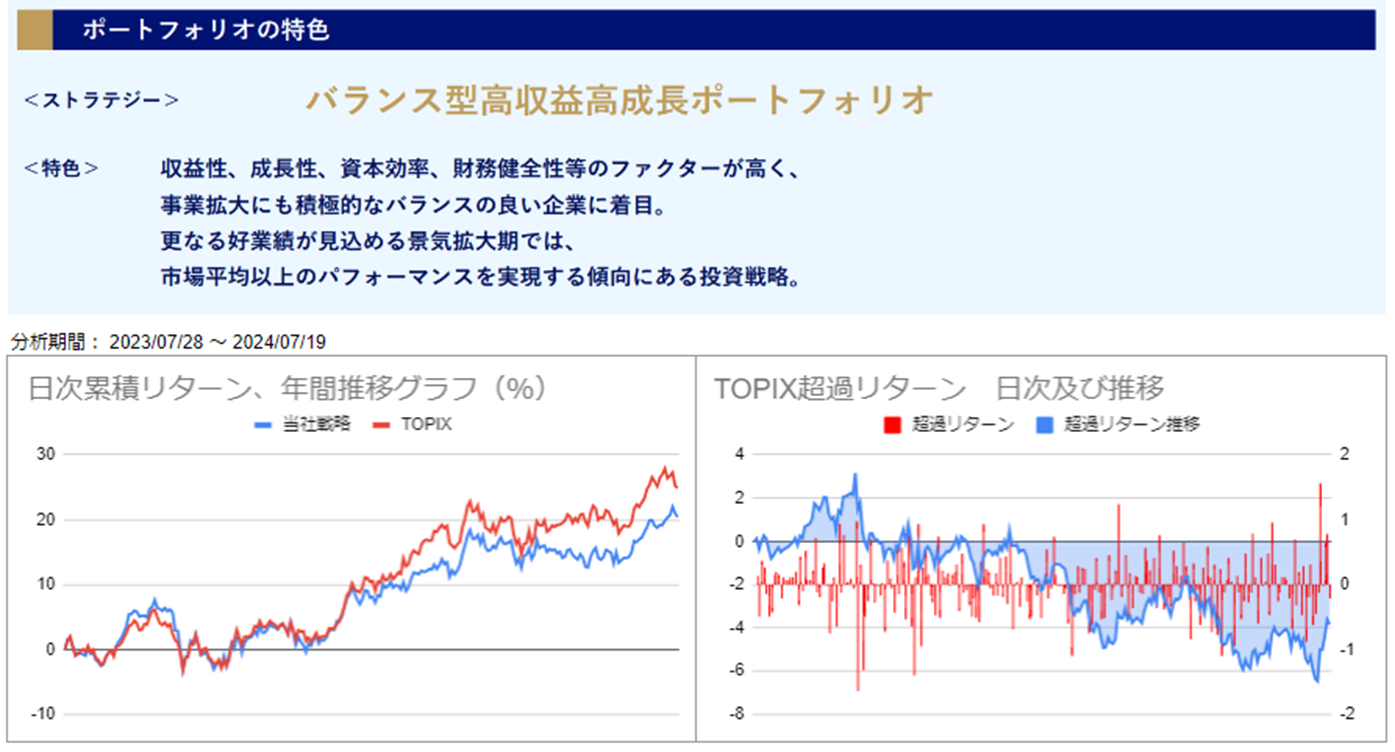

「バランス型高収益高成長ポートフォリオ」でした。

週間で+0.04%、対TOPIX比では+1.21%となり、TOPIXを大幅にアウトパフォーム!!

※上記は過去の実績であり、将来の運用成果を保証するものではありません。また、上記パフォーマンスには各種コストは含まれておりません。

Wealth Wing(ウェルスウイング)がご提供する8戦略の平均パフォーマンスは、週間で-0.27%、対TOPIX比で+0.90%となっています。

週間パフォーマンスの背景

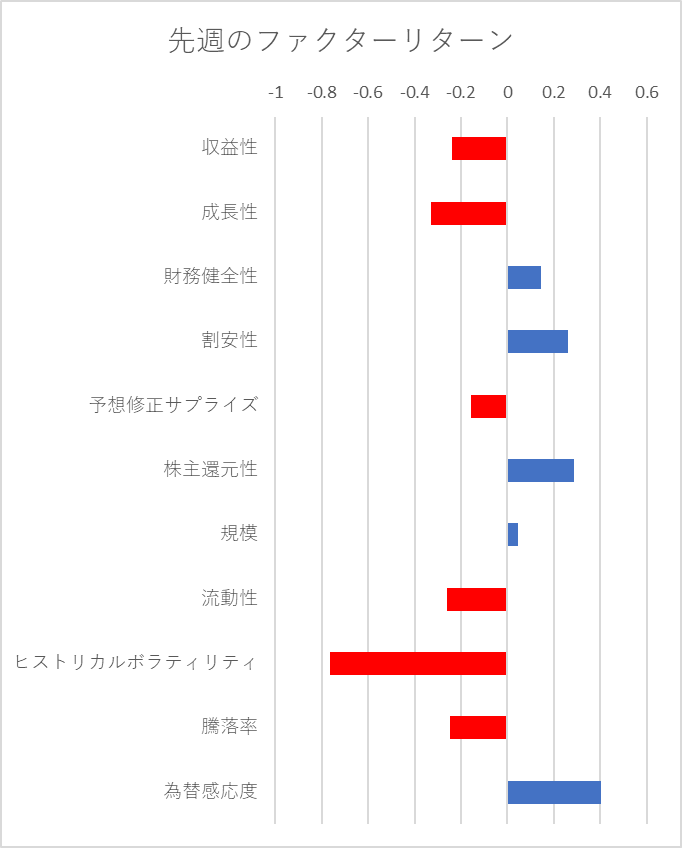

先週は、出遅れていた低リスクの割安・高配当銘柄が堅調となりました。

ファクターリターンを見ても、割安性ファクター・株主還元性ファクターが大きくプラスとなる一方、ヒストリカルボラティリティファクター・騰落率ファクターが大きくマイナスとなり、半導体関連銘柄を中心とした大型株の一極集中相場が崩れたことで、これまで出遅れていた割合・高配当のバリュー銘柄に見直し買いの資金が向かったことが見て取れます。

その様な市況環境のなか、

ウェルスウイング(Wealth Wing)がご提供している2戦略がプラスとなり、全戦略がTOPIXをアウトパフォームする結果となりました。

8戦略の平均リターンは-0.27%と市場平均の-1.17%を大きく上回りました。

さらに、半導体関連銘柄の寄与度が高い日経平均が-2.74%と大幅下落となるなか、ウェルスウイング(Wealth Wing)の一部戦略はプラスとなるなど下落への耐性を見せました。

全戦略が市場平均をアウトパフォームした理由は、

バリュー要素である「割安・高配当」特性がプラスに寄与、さらに市場平均よりもアンダーウエートとなっているヒストリカルボラティリティファクターもプラスに寄与したことです。

以下の内容を、2週連続で記載いたしました。

米国市場と同様、日本市場もパッシブ運用が主流となるなかで資金流入が続いているため、指数寄与度の高い一部の銘柄がインデックスのパフォーマンスを大きく左右する状況となっています。

銘柄選別というよりも、機械的に時価総額の大きな銘柄が買われる状況が続いており、パッシブ運用優位となっています。

しかし、仕組みとして、パッシブ運用は上昇相場に強く、逆に下落相場やレンジ相場ではアクティブ運用が優位となる傾向があります。

本レポートでは、度々申し上げておりますが、市場の物色傾向は循環しており、永遠に同じ傾向が続くことはなく、結果を見て後追いするよりも、深手を負わないようリスクコントロールを丁寧に行いながら、次の循環を待つことが長期投資おいては重要と考えています。

正に、先週も一極集中が続いた指数寄与度の高い大型株が売られ、出遅れていた質の高い銘柄に資金が向かいました。

短期間で大きく利益をあげられれば、これに越したことはありませんが、その反動で大きな損失を被ると複利効果を生かすことができません。

利益を得ることも重要ですが、それ以上に損失を最小限に留めることが、複利効果を最大限に利用する長期運用にとっては重要となります。

Wealth Wing(ウェルスウイング)は、長期運用で資産形成を行う安定運用を目指しており、目先の大きな価格変動に振り回されることなく、本質的な価値のある「高収益・高成長」×「財務健全」×「割安・高配当」のポートフォリオ特性を維持し続ける勝率の高い運用を継続しています。

このことが長期投資においては、高い安定性に繋がると考えています。

これを実現するには、日々変化する株価や企業業績を考慮し、リスク・リターンを制約付きで最適化する必要があるため、高度なデータサイエンスとポートフォリオマネジメント技術が必要となります。

しかし、この様な運用は個人にはほぼ実現できないのではないでしょうか?

Wealth Wing(ウェルスウイング)なら

「丸っとお任せ、見ているだけ」

で高度な運用を手にすることが可能です。

運用開始からのパフォーマンスの推移

Wealth Wing(ウェルスウイング)の2020年11月末(サービス開始)から2024年6月末までの月次運用実績となります。

グラフの各戦略ポートフォリオの「凡例をクリック」すると、詳細を確認することができます

※上記は過去の実績であり、将来の運用成果を保証するものではありません。また、運用手数料は含まれていますが、情報料及び税金等は含まれておりません

※運用手数料:年0.99%(税込)、情報利用料:月330円(税込)

※上記パフォーマンスは、実際にお客様へ配分したポートフォリオをもとに、配当込みリターンを用いて算出しています

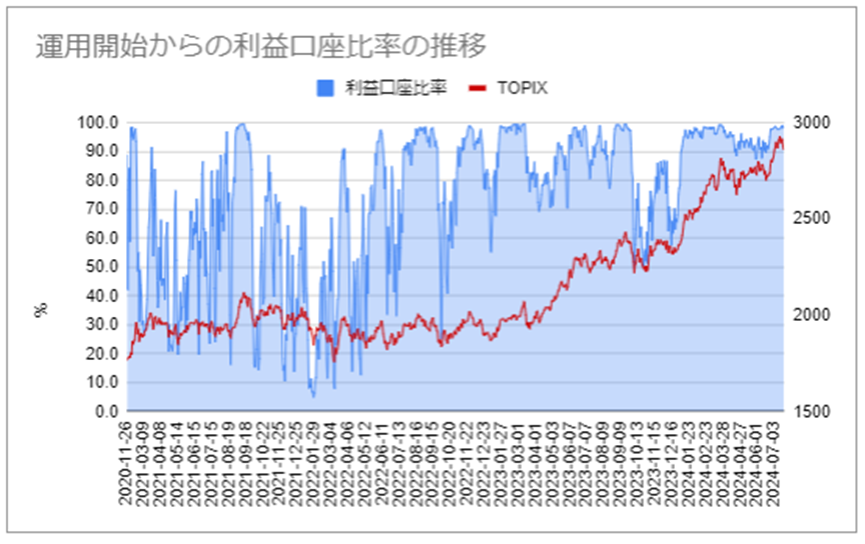

運用開始からの利益口座比率の推移

Wealth Wing(ウェルスウイング)の2020年11月末(サービス開始)から先週末までの利益口座比率の推移です。

※利益口座比率:当サービスを利用しているお客様の運用口座が利益となっている比率。コストを含む実現損益で算出

先週末時点の利益口座比率:98.1%(前週比 -0.1%)

X(旧Twitter)でも適宜情報をご提供させて頂いておりますのでご参考ください。

X(旧Twitter)アカウント: @wealth_wing

↓↓↓↓↓↓↓

プライム市場だけで約1600銘柄もあるなか、四半期毎の決算発表を考慮した好業績銘柄や高配当銘柄をご自身で探すことは時間と手間がかかります。

さらに、これらを高度に分散し投資するにはノウハウが必要なため、個人投資家の皆様にとってはとてもハードルの高い投資技術となります。

この様に質の高い株式投資を行うには「学習コスト・情報コスト・時間コスト」がかかります。しかし、Wealth Wing(ウェルスウイング)ならこれらを低コストで丸っとお任せで自動運用が行えます。

また、お客様自身が投資先企業の株主となるため株主優待がもらえる場合もあります。そして、これらの運用内容は全てリアルタイムで確認することができる

「極めて透明性の高い資産運用サービス」

となっています。

さらに、リスクを抑えながら株式投資を行ってみたいとお考えの方は、Wealth Wing(ウェルスウイング)がご提供するロボアド初のヘッジ機能(特許取得)を利用してみてはいかがでしょうか。ボタン一つで市場リスクをコントロールしながら優良銘柄へ投資することが可能です。詳しくは、( https://wealth-wing.com/smart-hedge/ ) をご参考ください。

スマートプラス 投資運用部

※WealthWingの各戦略の成績は「税引き前、配当込み、かつ各種コストを差し引く前のモデルポートフォリオのリターン」となっています。※TOPIXは「配当込みのTOPIX」の数値を用いています。

※本記事の内容は本サービスの将来リターンを保証するものではありません。

商号等:株式会社スマートプラス

金融商品取引業者:関東財務局長(金商)第3031号

加入協会:日本証券業協会・一般社団法人日本投資顧問業協会・一般社団法人第二種金融商品取引業協会

<重要事項>

■口座開設

・お取引に関するご留意事項

・スマートプラスでお取引いただくこととなった際には、各商品等に所定の手数料や諸経費等をご負担いただく場合があります。

・株式のお取引については、株価の下落により損失を被ることがあります。また、倒産等、発行会社の財務状態の悪化により損失を被ることがあります。

・信用取引につきましては、金利、貸株料、品貸料などの諸費用がかかるほか、委託保証金の額を上回る取引額の取引ができることから、株価等の変動により委託保証金の額を上回る損失が生じるおそれがあるハイリスクハイリターンの取引です。

・信用取引の委託保証金維持率や最低委託保証金額は当社から交付される契約締結前交付書面をよくお読みください。

・お客様の投資に対する適合性が信用取引に不向きな場合は信用取引を行うことはできません。

・レバレッジ型・インバース型ETFは運用にあたっての諸費用等により対象とする原指標と基準価格に差が生じる場合があり、中長期にあたってはその乖離が大きくなる可能性があるほか、複利効果により利益を得にくくなる場合があります。

・当社における各種口座開設に際しては当社所定の審査があります。

・資料等の中で個別銘柄が表示もしくは言及されている場合は、あくまで例示として掲示したものであり、当該銘柄の売買を勧誘・推奨するものではありません。

・お取引に際しては当社から交付される契約締結前交付書面、目論見書その他の交付書面や契約書等をよくお読みください。

■投資一任契約に関するご留意事項

・スマートプラスと投資一任契約を締結した際には、所定の手数料や諸経費等をご負担いただく場合があります。

・当社がお客様と締結する投資一任契約に基づき投資運用を行うもので、投資元本は保証されるものではなく、運用による損益はすべてお客さまに帰属します。

・投資対象は、値動きのある国内の有価証券等となりますので、株価、金利、通貨の価格等の指標に係る変動や発行体の信用状況等の変化を原因として損失が生じ投資元本を割り込むおそれがあります。

・投資一任契約お申込みの前に、契約締結前交付書面や約款等をよくご確認いただき、ご理解のうえお申し込みください。

・投資一任契約にはクーリング・オフ(金融商品取引法第37条の6の規定)は適用されません。

・表示される過去の運用成績については将来の運用成果を保証するものではありません。